نزاع بر سر ریشههای تورم؛ ارز یا نقدینگی؟

در حالی حسین درودیان ماهیت تکانههای تورمی را در نقطه شروع، مستقل از نقدینگی میداند و آن را متأثر از ناترازی ارزی عنوان میکند، سیدعلی مدنیزاده ۴ عامل ناترازی مالی دولت، ناترازی بانکها، ناترازی ارزی و انتظارات تورمی را در ایجاد تورم مؤثر میداند.

به گزارش راهبرد معاصر؛ اولین نشست از سلسله نشست «تورم؛ ریشهها و راهکارها» ذیل گفتگوهای مسیر پیشرفت، با موضوع «سیاستگذاری مهار تورم در مختصات اقتصاد ایران» روز یکشنبه 24 اردیبهشتماه، با همکاری اندیشکده اقتصاد مقاومتی و خانه اندیشهورزان برگزار شد.

در این نشست حسین درودیان ماهیت تکانههای تورمی را در نقطه شروع، مستقل از نقدینگی دانست و آن را متأثر از ناترازی ارزی و سپس درونزایی پول عنوان کرد که در نهایت موجب تبعیت نقدینگی از تورم میشود.

سیدعلی مدنیزاده نیز با لزوم تفکیک قائل شدن میان عوامل کوتاهمدت و بلندمدت تورم، چهار عامل ناترازی مالی دولت، ناترازی بانکها، ناترازی ارزی و انتظارات تورمی را در ایجاد تورم مؤثر دانست و سیاستگذاری فعالانه پولی را در چارچوب «هدفگذاری ارزی»، «هدفگذاری پولی» و «هدفگذاری تورم» توصیه کرد.

ماهیت متفاوت تورم متوسط و بلندمدت با جهشهای تورمی

در ابتدای این نشست آقای حسین درودیان ضمن اشاره به تحولات بینالمللی ابراز کرد: نگاه به روندهای اقتصاد ایران نشان میدهد چرخهای وجود دارد که در برخی بازههای زمانی کشور را دچار تنگنا میکند و سپس با یک فاصله زمانی، گشایشی در اقتصاد ایجاد میشود، اما در وضعیت کنونی ماندگاری در تنگنای اقتصادی بهوجود آمده است که فعلاً چشمانداز گشایشی برای آن متصور نیست، حتی در زمان جنگ، وضعیت اقتصاد در اختیار ما بوده است و بعد از عدم پذیرش صلح، باز هم بعد از مدتی آتشبس و اتمام جنگ را پذیرفتیم، اما در زمان حاضر سؤال اینجاست؛ خواست و تصمیم ما چقدر میتواند شرایط را تغییر دهد؟

وی در تبیین ادوار تورمی اقتصاد ایران با تفکیکتورم متوسط و بلندمدتو جهشهای تورمیگفت: در یک روند بلندمدت، نظام سیاسی و اجتماعی ایران دچار یک اضافهبار (Overload) شده است، به این معنا که اهداف، مسئولیتها و تعهداتی که برای خود ایجاد کرده فراتر از ظرفیت و توان اوست، انعکاس این امر در اقتصاد به این صورت میشود که ما بیش از میزانی که کیک اقتصاد اجازه میدهد، از کانالهای مختلف قدرت خرید ایجاد میکنیم، این مبحث تورمهای میانگین و بلندمدت را توضیح میدهد.

وی افزود: در شرایطی که وضعیت تولید کشور و از آن مهمتر وضعیت تراز پرداختهای آن خوب است، این وضعیت میتواند این شکاف را بپوشاند و یک نرخ تورم ملایم را شکل دهد، اما در زمانی که اقتصاد در وضعیت بدی قرار میگیرد و نمیتواند این شکاف را جبران کند، نرخ تورم نیز از روند بلندمدت خود بهشدت فاصله میگیرد. بهطور خاص جهش قیمت ارز ما را دچار یک مارپیچ تورمی میکند و بهدنبال آن بازار داراییها نیز با تبعیت از آن دچار پرش قیمتی میشود، سایر کالاها و خدمات نیز با یک وقفه، این افزایش قیمت را تجربه میکنند که این امر تبدیل به تورم عمومی میشود و در نهایت به دستمزد نیروی کار سرایت میکند. تا این مارپیچ آرام میشود دوباره تکانه ارزی بعدی وارد میشود و کمکم تعادل تورمی به سطوح بالاتر منتقل میشود.

تکانههای ارزی در نقطه شروع مستقل از نقدینگی هستند

این کارشناس اقتصادی با تبیینماهیت تکانههای تورمیدر اقتصاد افزود: نکته مهم ماجرا در اینجاست که تکانه ارزی اول در نقطه شروع، تقریباً از نقدینگی مستقل است، یعنی برای این جهشهای ارزی نیازی به نقدینگی زیادی نیست و با درصد کمی از نقدینگی موجود این تکانه پا میگیرد. این جهشهای ارزی در درجه اول تابع چشمانداز آینده، گشایشهای ارزی، دسترسی و عرضه ارز است، البته وقتی این تکانه بهقیمت داراییها، کالاها و خدمات و در نهایت دستمزد سرایت میکند، همراهی نقدینگی را ایجاب میکند و مطابق با بحث درونزایی پول، در این شرایط نقدینگی با این شوک همراهی میکند و در این حالت نقدینگی تابع تورم است.

درودیان خاطرنشان کرد: این تحلیل اخیراً توسط برخی دیگر از اقتصاددانان نیز مورد توجه قرار گرفته است، بهعنوان مثال، اخیراً دکتر هاشم پسران در مصاحبهای اشاره کرده است که تورم بالا در ایران ریشههای خارجی دارد. ارز که تضعیف شود تورم ایجاد میکند و این تورم مجدداً ارز را متزلزل میکند و این شوک ارز، خود را به دستمزد، هزینههای دولت و حجم پول سرایت میدهد، پس نقدینگی بالا از این ناحیه عامل تورم نیست، بلکه نتیجه آن است.

همزمانی تورم بالا در ایران با افت و افول اقتصاد کلان

این استاد دانشگاه تهران با اشاره به اینکه اقتصاد ایران ادوار تورمی متفاوتی را به خود دیده است، ادامه داد: در دورههایی تورم ملایم و در دورههایی جهش تورمی در اقتصاد ایران اتفاق افتاده است. دادهها بیانگر آن است که تورم بالا در کشور همراه با افت و افول اقتصاد کلان است، یعنی بهطور میانگین در دوران تورم بالا رشد اقتصادی منفی وجود داشته است، بهعکس در دورانی که تورم پایین است، رشد اقتصادی مطلوب است.

وی اضافه کرد: با توجه به این مختصات، دو فرضیه را میتوان در مورد تورم در اقتصاد ایران مطرح نمود؛ فرضیه اول آن است که طرف تولید و عرضه و رشد اقتصادی برای تورمهای کشور مهم و مؤثر است. فرضیه دوم که بهنظر قابلاتکاتر است بیانگر آن است که عامل سومی وجود دارد که تورم بالا و رشد اقتصادی پایین هر دو متأثر از آن است، یعنی یک تکانه خارجی که بهطور مشخص وضعیت تراز پرداخت ماست که اثر خود را بر نرخ ارز و در نهایت رشد و تورم میگذارد. طی دهه 90 روند رو به نزولی در درآمد سرانه کشور اتفاق افتاده است، یعنی سهم هر ایرانی از کیک اقتصاد کاهش یافته است و در این فضا، تورم بالا یک انعکاس از این واقعیت است که نزاعی بر سر حفظ سهم از کیک اقتصاد رخ داده است.

لزوم تفکیک میان عوامل کوتاهمدت و بلندمدت تورم

در ادامه این نشست آقای سیدعلی مدنیزاده با بیان اینکه دهه 90 را میتوان دهه ازدسترفته اقتصاد ایران نامید، گفت: وقتی در مورد متغیرهای اقتصاد کلان مانند تورم صحبت میکنیم، باید میان عوامل کوتاهمدت و بلندمدت تفکیک قائل شد. در نوسانات کوتاهمدت عوامل متعددی وجود دارد که برخی از آنها مانند ارز، نقدینگی، تولید و… از جمله متغیرهای درونزای اقتصاد کلان هستند اما خود این موارد متأثر از متغیرهای برونزایی هستند که از بیرون به محیط اقتصاد کلان وارد میشوند.

وی افزود: حال با این نگاه به تحلیل تورم در اقتصاد ایران میپردازیم، عمده متغیرهای اقتصاد کلان ما از جمله نرخ تورم، رشد نقدینگی، رشد پایه پولی، ارقام بودجه و… از فاز اعداد پایینتر در حال حرکت بهسمت تعادلهای بالاتر هستند.

ناترازی مالی دولت اولین عامل بلندمدت تورم

مدنیزاده در ادامه با اشاره به عوامل بلندمدت تورم خاطرنشان کرد: اولین عامل بلندمدت، مسئلهناترازی مالی دولتاست، منظور نیز کل عملیات مالی دولت یعنی بودجه و فرابودجه بهصورت توأمان است، فرآیند به این صورت است که یک شوک بیرونی مانند کاهش قیمت یا درآمد نفت موجب کسری بودجه دولت میشود، دولت نیز برای جبران این کسری بهصورت مستقیم و غیرمستقیم تقاضای پول را افزایش میدهد، از طرف دیگر یک سیاست عرضه پول وجود دارد که تعادل این دو تعیینکننده آن است که چهمیزان پایه پولی یا نقدینگی منتشر شود، یعنی اگرچه یک تقاضایی برای پول شکل میگیرد اما سیاست عرضه پول در اینجا بسیار تعیینکننده است.

سیاست پولی فعال لازمه کنترلپذیرکردن تورم

استاد دانشگاه شریف با طرح این سؤال که "آیا هر شوکی، کسری بودجه و تقاضای پول ایجاد میکند؟" پاسخ داد: خیر، سیاست انقباضی دولت میتواند شوک را کنترل کند و بهخلاف جریان شوک عمل کند. تنها در حالتی سطح عمومی قیمتها کنترلپذیر میشود که در طرف عرضه، سیاستگذار پولی فعالانه عمل کند. در صورت منفعل بودن سیاستگذار پولی هر شوکی خود را در میزان عرضه پول نشان میدهد و هر عامل بیرونی میتواند تعیینکننده سطح عمومی قیمتها شود.

ناترازی نظام بانکی و تراز تجاری دومین و سومین عامل تورم

مدنیزاده عامل دوم تورم بالا در ایران راناترازی نظام بانکی دانست و اضافه کرد: اگرچه عوامل متعددی موجب ناترازی نظام بانکی شد، اما کنترلکننده نهایی ناترازی، ناظر بانکی است که در ایران این وظیفه بهعهده بانک مرکزی است. اگر ناظر بانکی ضعیف عمل کند، بانکها دست در جیب بانک مرکزی میکنند و اضافهبرداشت میکنند، در این زمینه هم میان بانک خصوصی که مال میسازد با بانک دولتی که هزینههای جاری دولت را پوشش میدهد فرقی وجود ندارد.

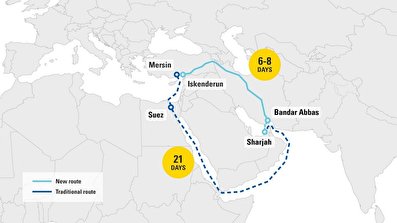

سومین ناترازی مؤثر بر تورم، ناترازی تجاری است که با فرکانس بالاتر و در مدت زمان کمتری اثرگذار است، مثلاً شوک سیاسی، تحریم، خروج سرمایه و سفتهبازی ناشی از تحولات احتماعی و… که در نهایت تعیینکننده نرخ ارز هستند، البته در اینجا سیاست ارزی دولت مؤثر است.

تشدید انتظارات تورمی در نبود سیاست پولی فعال

وی ضمن برشمردنانتظارات تورمی بهعنوان عامل چهارم تورم تصریح کرد: در اقتصادهایی کهسیاستهای پولی فعالوجود ندارند و نرخ ارز بهعنوان لنگر اسمی تورم عمل میکند، این کانال، اثرگذاری بیشتری بر سطح عمومی قیمتها دارد، پس سه ناترازی وجود دارد که اثر خود را بر سطح عمومی قیمتها میگذارد و هر سه عامل داخل این سیستم اقتصادی، درونزا هستند، یک عامل هم عامل انتظارات است که میتواند حتی در صورت نبود هیچ گونه ناترازی، موجب افزایش سطح عمومی قیمتها شود.

مدنیزاده با تأیید اثر افزایشی بالقوه شوک ارزی در کوتاهمدت بر قیمت بعضی کالاهایی که مخارج ارزی دارند، متذکر شد: در صورتی که سیاستگذار پولی با یک سیاست پولی یا ارزی فعال، واکنش نشان دهد، میتواند این اثر را خنثی نماید. تجربه ترکیه نیز نشان میدهد تا قبل از هدفگذاری تورمی و سیاستگذاری پولی فعال، شوکهای ارزی با سرعت و شدت بیشتری اثر خود را بر سطح عمومی قیمتها نشان میداد اما بعد از هدفگذاری تورمی در سال 2001، این نسبت از حالت یک به یک خارج شد و شدت و سرعت اثر ارز بر قیمت کالاها و خدمات کاهش یافت.

وی در پایان با توجه به سه چارچوب سیاست پولی با عنوان «هدفگذاری ارزی»، «هدفگذاری پولی» و «هدفگذاری تورم» و با هدف «ثبات قیمتها»، «ثبات مالی» و «رشد اقتصادی» گفت: در سیستم هدفگذاری ارزی تلاش میکنند ارز را تثبیت کنند اما نه با سیاست دستوری. اقتصاد ما نباید به نرخ ارز حساس باشد، باید لنگر اسمی ارز را از ذهن مردم برداریم، لازمه آن سیاست پولی پویاست. با سیاست خنثیسازی کوتاهمدت، باید تأثیر شوکهای بیرونی را کاهش دهیم. میتوان با سیاستهای ریالی و فروش اوراق از حرکت پول بهسمت ارز جلوگیری کرد و پول را در کنترل بانک مرکزی نگه داشت./ تسنیم