بازار سرمایه متاثر از افزایش نرخ بهره بین بانکی

به گزارش «راهبرد معاصر»؛ هفته گذشته بازار سرمایه به دلیل مجامع 200 شرکت بورسی کم رمق بود و این نمادها برای رفتن به مجمع، نمادها را به حالت تعلیق درآوردند و در عمل بازار نیمه تعطیل شد.

بی تفاوتی بازار سرمایه به تحولات بین المللی

پیش بینی می شد بازار سرمایه در این هفته به تحولات بین المللی به ویژه سفر ولادیمیر پوتین، رئیس جمهور روسیه به تهران و سفر جو بایدن، رئیس جمهور آمریکا به عربستان واکنش ویژه ای نشان دهد، اما واکنش بازار به شدت خنثی بود که علت اصلی آن شاید بسته بودن نمادهای شاخص ساز و مجامع بورسی باشد.

نمادهای کوچک و متوسط نیز به تحولات دیپلماتیک واکنش نشان ندادند تا نشان دهد بازار سرمایه ایران این روزها در حالت خواب خرگوشی به سر می برد و نسبت به اتفاقات مثبت واکنشی نشان نمی دهد.

افزایش نرخ بهره بین بانکی کار دست بورس می دهد؟

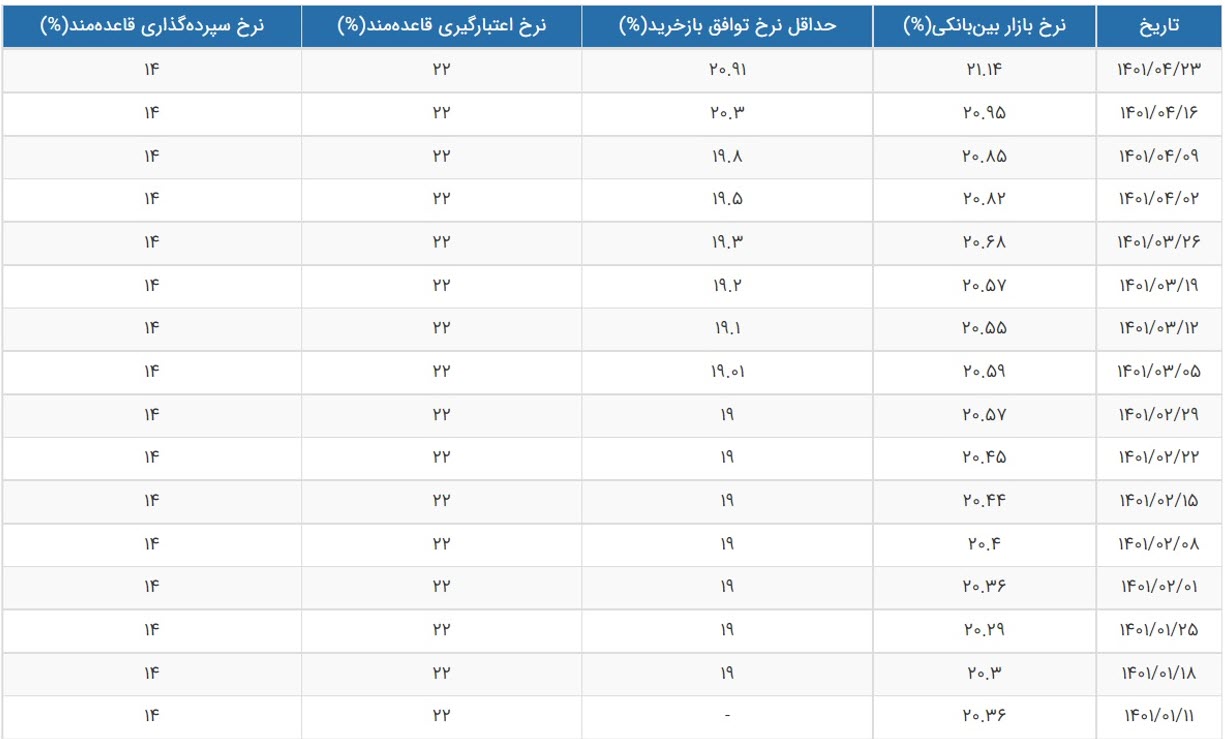

با انتشار آمار جدید بانک مرکزی درباره بهره بین بانکی تردید سرمایه داران به ویژه پول های پارک شده در پرتفوها، صندوق های با درآمد ثابت و بانک ها برای ورود به بازار سرمایه بیشتر شد، در آمار جدید بانک مرکزی بهره بین بانکی سقف خود را زده و به بیش از 21 درصد رسید.

نرخ بهره بانکی همواره یکی از کلیدی ترین سیگنال های دولت به سرمایه گذاران برای تعیین سیاست انقباضی یا انبساطی است و سرمایه گذاران قدیمی و کار بلد و دارای پول های درشت با افزایش نرخ بهره پول های خود را وارد بازار سرمایه نمی کنند.

برآوردهای کارشناسی نشان می دهد هر یک درصد افزایش نرخ بهره بانکی باعث افزایش 50 هزار میلیارد تومان زیان انباشته بانک ها خواهد شد

اما عده ای می گویند نرخ بهره بین بانکی به نرخ اصلی بهره ارتباطی ندارد، اما تجربه نشان داده این نرخ بهره رابطه آشکاری با نرخ بهره اصلی داشته و به نوعی پیش از موعد سیگنال سیاست پولی دولت را آشکار می کند.

تصویر زیر از سایت بانک مرکزی برداشته شده و آمار بانک مرکزی درباره نرخ بهره بین بانکی از اوایل تیر تا اواخر آن را نشان می دهد.

اما در آخرین صورتمالی بانک ها مشخص شد 320 هزار میلیارد تومان زیان انباشته دارند و هرگونه افزایش بهره بانکی باعث افزایش زیان انباشته خواهد شد، برآوردهای کارشناسی نشان می دهد هر یک درصد افزایش نرخ بهره بانکی باعث افزایش 50 هزار میلیارد تومان زیان انباشته بانک ها خواهد شد.

نرخ بهره بانکی تنها مسکن موقتی است که فنر قیمت ها را فشرده و باعث رهاسازی قیمت ها می شود و تبعات سیاسی و امنیتی به همراه خواهد داشت.

وضعیت شاخص های بازار سرمایه

مانند هفته های اخیر نمادهای کوچک و متوسط تقاضای بیشتری به نسبت نمادهای شاخصساز داشتهاند.

معاملات

ارزش معاملات خرد عدد یک هزار و 671 میلیارد تومان را به ثبت رسانده است که نسبت به میانگین هفتگی، 28 درصد و نسبت به میانگین ماهانه 48 درصد کاهش داشته است.

در هفته گذشته برآیند معاملات در بازار سهام، خروج نقدینگی حقیقی (فروش حقیقی به حقوقی) به ارزش یک هزار و 804 میلیارد تومان را نشان میدهد. امروز نیز روند خروج نقدینگی حقیقی برای بیست و پنجمین روز متوالی با ثبت رقم 52 میلیارد تومان همچنان ادامه دارد. این درحالی است که در هفته گذشته از شدت خروج نسبت به میانگین ماهانه کاسته شد.

در هفته گذشته برآیند معاملات در بازار سهام، خروج نقدینگی حقیقی (فروش حقیقی به حقوقی) به ارزش یک هزار و 804 میلیارد تومان را نشان میدهد

برآیند معاملات صندوقهای درآمد ثابت نیز در هفته گذشته حاکی از 613 میلیارد تومان ورود نقدینگی حقیقی به این صندوقهاست. امروز نیز با ورود 248 میلیارد تومان نقدینگی حقیقی به صندوقهای درآمد ثابت، دریافت سود ثابت همچنان مورد استقبال حقیقیها قرار دارد. در هفته گذشته شیب ورود به این صندوقها نسبت به میانگین ماهانه در حال افزایش است.

ارزش صفهای خرید 103 میلیارد تومان است که کاهش 14 میلیارد تومانی نسبت به میانگین هفتگی را نشان میدهد.

همچنین ارزش صفهای فروش هم با کاهش 30 میلیارد تومانی نسبت به میانگین هفتگی همراه بوده و در محدوده 67 میلیارد تومان قرار دارد.

پیشرانهای بازار

بیشترین ارزش معاملات را گروه شیمیایی با ثبت رقم 226 میلیارد تومان (1 برابر میانگین هفتگی) به خود اختصاص داده است. پس از آن گروههای خودرویی با ارزش معاملات 156 میلیارد تومان (0.5 برابر میانگین هفتگی) و غذایی با ارزش معاملات 139 میلیارد تومان (1.8 برابر میانگین هفتگی) قرار دارند.

گروه غذایی با ارزش معاملات 139 میلیارد تومان (1.8 برابر میانگین هفتگی) بیشترین ارزش معاملات را نسب به میانگین هفتگی داشته است. پس از آن گروه قند و شکر با ارزش معاملات 55 میلیارد تومان (1.2 برابر میانگین هفتگی) و گروه ماشین آلات برقی با ارزش معاملات 16 میلیارد تومان (1 برابر میانگین هفتگی) قرار دارند.

تحلیل تکنیکال هفته

تحلیل تکنیکال شاخص کل و شاخص هم وزن که در هفته های گذشته انجام شده بود، هنوز معتبر است و تا سقف یک میلیون و 610 هزار واحد شاخص کل به سمت بالا شکسته نشود شاهد بازار صعودی نخواهیم بود.

روان و ساده و قابل فهم و به صورت داستانی نوشته شده بود

روان و ساده و قابل فهم و به صورت داستانی نوشته شده بود  مطالب آقای بلالی رو در رسانه های اقتصادی خوندم. واقعا لذت میبرم از تسلط شون به بازار و قلم شیوا و جذاب شون

مطالب آقای بلالی رو در رسانه های اقتصادی خوندم. واقعا لذت میبرم از تسلط شون به بازار و قلم شیوا و جذاب شون