زمان عرضه اولیه اپال + جزئیات و پیش بینی سودآوری اپال

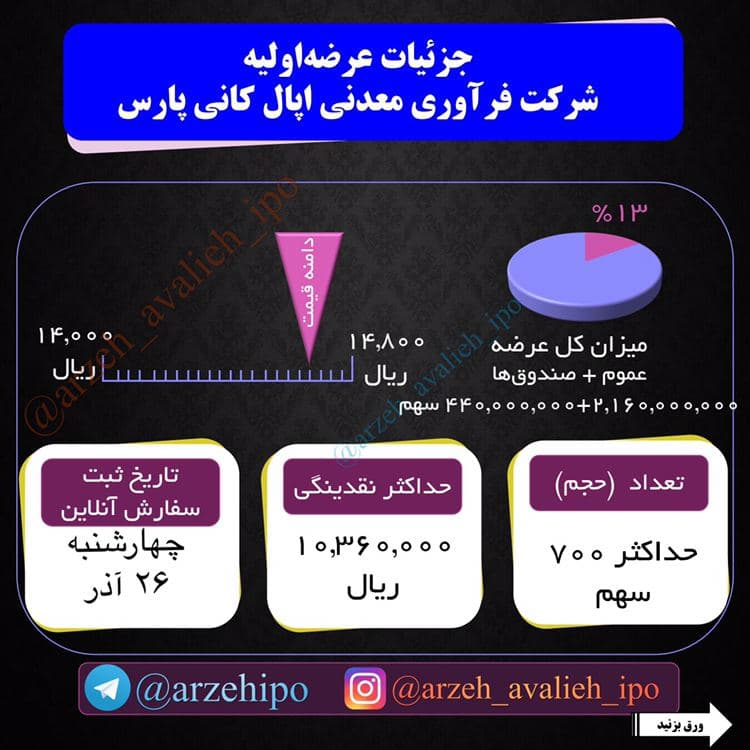

به گزارش راهبرد معاصر؛ بیست و پنجمین عرضه اولیه سال روز چهارشنبه با نماد اپال عرضه می شود. 13 درصد سهام شرکت فراوری معدنی اپال کانی فارس با نماد «اپال» به ارزش ۲ میلیارد و ۶۰۰ میلیون سهم روز چهارشنبه در بورس عرضه می شود. سهم هر کد بورسی حداکثر ۷۰۰ سهم است و بازه قیمتی آن ۱۴۰۰ تا ۱۴۸۰ تومان در نظر گرفته شده است. متقاضیان خرید عرضه اولیه اپال باید با داشتن کد بورس روز چهارشنبه اقدام به خرید سهام سرکت فراوری معدنی اپال کنند. حداکثر نقدینگی حدود ۱۰٫۳۶۰٫۰۰۰ ریال خواهد بود. در ادامه نحوه ثبت نام عرضه اولیه اپال زمان ثبت نام حداکثر سهام و سایر اطلاعاتی را که مورد نیازتان است را جمع آوری کرده ایم.

پس از عرضه اولیه دو شرکت مدیریت سرمایه گذاری بهمن و پتروشیمی بوعلی در چهارشنبه هفته گذشته، بازار سهام چهارشنبه این هفته میزبان فرآوری معدنی اپال کانی پارس است که به عنوان بیست و پنجمین عرضه اولیه سال صورت می گیرد. چهارشنبه این هفته ۲ میلیارد و ۶۰۰ میلیون سهم (معادل ۱۳ درصد) از سهام شرکت فراوری معدنی اپال کانی فارس با نماد «اپال» در بخش استخراج کانههای فلزی عرضه میشود. از این میان ۲ میلیارد و ۱۶۰ میلیون سهم به عموم عرضه خواهد شد.

براین اساس، عرضه " اپال" شامل 2 میلیارد و 160 میلیون سهم معادل 10.8 درصد با دامنه قیمت 1400 تا 1480 تومانی هر سهم و سهمیه 700 سهمی هر فرد حقیقی و حقوقی است که توسط کارگزاری پارسیان در بازار دوم معاملات بورس انجام خواهد شد . شنبه 29 آذر نیز 440 میلیون سهم معادل 2.2 درصد با قیمت ثابت کشف شده به صندوق های سرمایه گذاری تعلق می پذیرد.

درباره شرکت اپال بیشتر بدانید:

طبق بررسی های بورس پرس، اپال کانی پارس سال 85 تاسیس شده و شرکت سرمایه گذاری پارسیان مالک 99.9 درصدی آن است . این شرکت 2 هزار میلیارد تومانی سهامدار دو شرکت اپال پارسیان سنگان (با تولید 5 میلیون تن گندله ) و فولاد سبزوار است.

همچنین "اپال" دارای سال مالی دوازده ماهه منتهی به دی بوده و در آخرین عملکرد و مربوط به سال مالی گذشته برای هر سهم 547 ریال سود محقق کرده است.

براساس این گزارش، طی سال جاری سهام 24 شرکت سرمایه گذاری صبا تامین، شستا، پگاه گیلان، لاستیک یزد، پلیمر آریاساسول، سرمایه گذاری پویا، سرمایه گذاری سیمان تامین، لیزینگ پارسیان، رایان هم افزا، تولید نیروی برق آبادان، توسعه مسیر برق گیلان، زر ماکارون، پتروشیمی ارومیه، تامین سرمایه امین، کشاورزی و دامپروری ملارد شیر، بهساز کاشانه تهران، تهیه و توزیع غذای دنا آفرین فدک، برق و انرژی پیوند گستر پارس، کیا الکترود شرق ، توسعه و عمران امید، سرمایه گذاری گروه مالی سپهر صادرات، چوب خزر کاسپین، مدیریت سرمایه گذاری کوثر بهمن و پتروشیمی بوعلی عرضه اولیه شده اند و فرآوری معدنی اپال کانی پارس بیست و پنجمین شرکت تازه وارد سال بشمار می رود.

سهامدار عمده اپال ، شرکت سرمایه گذاری بانک پارسیان است. شرکت سرمایه گذاری بانک پارسیان، متعلق به بانک پارسیان است که با نماد وپارس در بازار دوم بورس است و از شرکت های بزرگ گروه بانک و موسسات اعتباری است. وپارس، حتما از عرضه اولیه اپال، سود شناسایی می کند. بانک پارسیان ، از سهامداران عمده ایران خودرو است.

شرکت گسترش سرمایه گذاری ایران خودرو با نماد خگستر، سهامدار عمده بانک پارسیان است. در واقع خگستر، صاحب ۷.۱۸ درصد کل سهام بانک پارسیان است و ناگفته پیداست که با عرضه اولیه اپال، این شرکت نیز می تواند سود خوبی شناسایی کند. لذا اگر سهامدار وپارس و خگستر هستید، حتما تا پایان سال سهامداری کنید.

آگهی عرضه اولیه اپال

وضعیت EPS و P/E اپال

در حال حاضر، EPS اپال حدود ۵۴۷ ریال و میزان P/Eاپال نیز ۱.۸۳ است که با P/E گروه استخراج کانه های فلزی که ۱۸ است فاصله دارد. حجم مبنا برای اپال در حال حاضر، ۵۰ میلیون قطعه سهم است که کار را برای ۵ درصد های قیمت پایانی این عرضه اولیه در هفته های اولیه، دشوار می کند.

تابلو معاملاتی اپال پیش از عرضه اولیه در بورس تهران

بازیگران اپال کیست؟

اعضاءهیات مدیره شرکت فرآوری معدنی اپال کانی پارس را شرکت های زیر تشکیل می دهند که برای بنیادی کارها و علاقمندان به بررسی ترکیب هیات مدیره و بازیگردان سهم در آینده، اهمیت دارند:

- شرکت سرمایه گذاری پارسیان به نمایندگی محمد مسعود سمیعی نژاد که دکتری مهندسی معدن است.

- شرکت صنعتی و معدن اپال پارسیان سنگان به نمایندگی حیب الله بوربور حسینبیگی که لیسانس است.

- شرکت اپال فولاد شرق پارسیان به نمایندگی مجتبی شعبانی که دکتری کسب و کار است.

- شرکت پارس فولاد سبزوار به نمایندگی مهدی صیدی که کارشناس ارشد است.

- شرکت توسعه ساختمانی پارسیان به نمایندگی علیرضا بزرگوار که دکترا دارد.

وضعیت مالی اپال

طبق جدید ترین گزارش فعالیت ماهانه دوره ۱ ماهه منتهی به ۳۱ تیر ۹۹ که ۲۰ آذر ۹۹ روی کدال منتشر شد، شاهد افزایش ۱۶.۷ درصدی فروش تیر ماه سال ۹۹ اپال در مقایسه به خرداد ۹۹ هستیم و هم چنین فروش تیر ۹۹ اپال در مقایسه با تیر ۹۸ اپال، رشد شگفت انگیز ۵۸۱۳ درصدی داشته است که اهمیت نگهداری این سهم عرضه اولیه برای بلند مدت را تقویت می کند. رشد فروش ۶ ماهه ۹۹ اپال در مقایسه با ۶ ماهه سال ۹۸ نیز رقم شگفت انگیز ۳۵۷۰ درصدی را روایت می کند.

به این نکته های زیر که در گزارشات مالی اپال در کدال منتشر می شود دقت کنید و بالا پایین شدن مقطعی سهم در زمستان ۹۹ و پس از آن، تردیدی در سهامداری بلند مدت شما ایجاد نکند. غول سنگ آهن خاورمیانه برای علاقمندان به سهامداری در شرکت های استخراج کانه های فلزی گزینه جذابی است.

با راه اندازی قطار خواف به هرات در آذر ۹۹، امکان صادراتی شرکت اپال نیز گسترش پیدا می کند. شرکت صنعتی و معدنی اپال پارسیان سنگان از شرکت های سرمایه گذاری بانک پارسیان، در خراسان واقع شده و ظرفیت تولید کنستانتره سنگ آهن به میزان ۲.۶ میلیون تن و تولید ۵ میلیون تن گندله را دارد. جزییات فعالیت های شرکت صنعتی و معدنی اپال پارسیان سنگان و ارتباط با بخش سهامداران اپال در سایت اپال در نشانی: opism.ir در دسترس است.

تصویر ایندکس سایت اپال پارسیان

عرضه اولیه اپال مثل عرضه اولیه های دیگر در سال ۹۸ و ۹۹ ، گزینه خوبی برای سهامداری بلند مدت است نه نوسان ۱۰ تا ۲۵ درصدی در چند روز. عرضه اولیه اپال برای مشتاقان سهامداری روی کانه های فلزی، سودآوری خوبی در سال ۱۴۰۰ شمسی به بعد دارد. عرضه اولیه اپال و عرضه اولیه ستاره خلیج فارس احتمالا ۲ عرضه اولیه بزرگ سال ۹۹ باشد.

هلدینگ سرمایه گذاری بانک پارسیان در پرتفو شرکت های غیر بورسی خود، شرکت های دیگری هم دارد که مثل: وغدیر، پترول، فارس، تاپیکو و سفارس، در نوبت عرضه اولیه در زمستان ۹۹ به بعد هستند. افزایش نقدینگی ورودی به بورس و افزایش حجم روزانه معاملات بورس پس از ریزش دستوری مرداد تا ابان امسال سبب شده تا فرآیند عرضه اولیه ها شدت بگیرد و شاهد کاور افت قیمتی سهام در هفته های آینده خواهیم بود. انتظار می رود شاخص کل در زمستان، سقف تاریخی ۲ میلیون واحدی را پس بگیرد.

سهم داره به قیمت ۱۴۸۰۰ ریال عرضه اولیه میشه و eps هم ۵۴۷ ریال بوده پس p/e= 14800/547 = 27

دو حالت بیشتر نداره یا اصلاً این نظر منتشر نمیشه یا بعد از عرضه منتشر میشه.