جزییات زمان عرضه صندوق etf دوم و سوم دولت

به گزارش راهبرد معاصر؛ ابوالقاسم شمسی جامخانه معاون سازمان خصوصی سازی جزییات زمان عرضه صندوق etf دوم و سوم دولت که همان صندوق های سرمایه گذاری قابل معامله هستند و در کوتاه ترین زمان ممکن در بورس عرضه می شوند را توضیح داد. زمان عرضه etf دولت مخص شد.

وی درباره جزئیات بیشتر زمان عرضه صندوق etf دوم و سوم دولت توضیحاتی ارائه کرد که در ادامه با هم میخوانیم:

ابوالقاسم شمسی جامخانه با اشاره به عرضه سهام دولت در قالب ETF، اظهار کرد:ETF پالایشی کارها درحال انجام است. در این راستا تصمیم اولیه دولت چهار پالایشگاه تبریز، اصفهان، تهران و بندرعباس بود. درحال حاضر طبق مصوبه هیات واگذاری، دو تا از پالایشگاهها بلوکی عرضه می شود.

وی ادامه داد: پالایشگاه تبریز که آگهی شد و پالایشگاه بندر عباس هم به زودی آگهی میشود؛ بنابراین باقی مانده سهام دولت در پالایشگاههای نفت تهران و اصفهان، در قالب ETF پالایشی عرضه خواهد شد.

معاون شرکتها و قیمتگذاری بنگاههای سازمان خصوصی سازی با بیان اینکه سومین ETF صنایع فلزی و خودروسازی است، عنوان کرد: این صندوق شامل فولاد مبارکه و صنایع مس و سهام متعلق به دولت در سایپا و ایران خودرو می شود. در حال انجام کارها و مکاتبات هستیم. سهام برخی از این شرکت ها در وثیقه بانک ها قرار دارند که از وزارت صمت تقاضا شد که وثیقه جایگرین تعیین کند. با توجه به اینکه در این راستا، مصوبه هیات وزیران وجود دارد امیدواریم با دستور وزیر صمت این کار سرعت بگیرد.

بر اساس این گزارش، شورای عالی بورس بر اساس قانون بودجه امسال و همچنین به استناد اصل ۴۴، در جلسه یازدهم فروردین ماه، ساز و کار اجرایی واگذاری باقی مانده سهام دولتی شرکتهای حاضر در بازار سرمایه را تصویب کرد و این مصوبه شانزدهم فروردین ۱۳۹۹ توسط وزیر امور اقتصادی و دارایی تقدیم معاون اول رییسجمهور شد.

سهام دولت در کدام بخشها عرضه خواهد شد؟

در واقع داستان از این قرار بود که دولت قصد داشت سهام خود در شرکتهای دولتی را در بورس عرضه کند و در این راستا سه صندوق تعریف شد که شامل شرکتهایی می شود که در حال حاضر در بورس وجود دارند. این سه صندق شامل صندوق واسطهگری مالی، پالایشی (چهار پالایشگاه به ارزش ۲۲ هزار میلیارد تومان) و صنایع فلزی و خودروسازی میشود.

در این راستا، پذیرهنویسی نخستین صندوق که شامل باقیمانده سهام دولت در بانکهای ملت، تجارت و صادرات ایران و بیمههای البرز و اتکایی امین میشد، اواسط اردیبهشت آغاز و معامله آن نیز تقریبا یک ماه پس از پدیذهنویسی تحت نماد دارایکم آغاز شد.

ویژگی بارز این واگذاری، بهره مندی کلیه ایرانیان از تخفیف ۲۰ درصدی بود. سقف سرمایه گذاری هر شخص حقیقی (هر کد ملی) ۲۰ میلیون ریال (دو میلیون تومان) تعیین شده بود. پذیره نویسی برای هر فرد دارای کد ملی امکانپذیر بوده و محدودیت سنی برای متقاضیان وجود نداشت.

صندوق بعدی کدام است؟

با توجه به اینکه صندوقهای سرمایه گذاری قابل معامله در بورس سه صندوق واسطه گری مالی، خودروسازی و صنایع فلزی و صنایع پالایش نفت و پتروشیمی هستند، این سوال وجود داشت که آیا فردی که با کد ملی یا کد بورسی خود در صندوق اول (واسطه گری مالی یکم) تا سقف دو میلیون تومان پذیره نویسی میکند، امکان پذیره نویسی در سایر صندوقها را دارد یا خیر؟ باید گفت منعی برای پذیره نویسی در سایر صندوقها در شرایط مذکور وجود ندارد؛ بنابراین تخفیف در نظر گرفته شده فقط برای یک صندوق اعمال میشود.

هر چند دارایکم آنطور که باید و شاید مورد استقبال مردم قرار نگرفت و درحالی که باید ۱۷ هزار میلیارد تومان وجه جذب میکرد اما فقط ۶۰۰۰ میلیارد تومان جذب کرد، اما بازدهی خوب این صندوق (افزایش ۲.۷ برابری این صندوق) باعث شده بسیاری از مردم منتظر صندوق بعدی که قرار است از سوی دولت عرضه شود بنشینند.

بر این اساس، به گفته مدیرعامل بورس تهران، بین دو صندوق باقیمانده پالایشی و صنایع فلزی و خودرو، دومین صندوق قابل معامله که قرار است در بورس عرضه شود مربوط به صنایع فلزی و خودرویی است. البته زمان عرضه این صندوق هنوز مشخص نیست و طبق گفته رئیس سازمان بورس و اوراق بهادار، هنوز دولت از این سازمان ETF جدید درخواست نکرده است.

خرید صندوق دولتی ETF چه زمانی بهصرفه است؟ / فیلم

نحوه پذیره نویسی سهام صندوق ETF

افرادی که کد بورسی دارند برای پذیره نویسی صندوق های دولتی تحت عنوان ETF می توانند از طریق کارگزاری ها و بانک ها اقدام کنند. افرادی هم که کد بورسی ندارند می توانند از طریق بانک ها اقدام کنند. در واقع یک نهاد بازار پول وظیفه یک نهاد بورسی را انجام می دهد در حالی که مسئول پاسخگویی به مردم سازمان بورس است. این نشان می دهد سازمان بورس تاکنون برای ساماندهی ورود مردم به بورس تدابیر لازم را اتخاذ نکرده است.

نحوه پذیره نویسی صندوق های دولتی باید ساماندهی شود

عرضه سهام شرکت های دولتی تحت عنوان سه صندوق ETF در دستور کار دولت قرار گرفته که قرار است اولین صندوق تحت عنوان واسطهگری مالی در اواسط اردیبهشت عرضه شود. در عرضه این صندوق ها ۲۰ تا ۳۰ درصد تخفیف در نظر گرفته شده است که تنها در یک صندوق قابل استفاده خواهد بود.

نحوه پذیره نویسی صندوق های ETF چگونه است؟

افرادی که کد بورسی دارند می توانند برای خرید سهام صندوق های دولتی از طریق کارگزاری ها و یا بانک ها اقدام به خرید کنند. همچنین افرادی که کد بورسی ندارند می توانند از طریق درگاههای حضوری و غیرحضوری همه بانکها اقدام به مشارکت کنند.

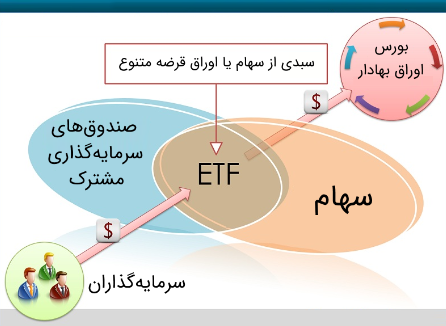

در تصویر زیر می توانید نحوه خرید واحدهای سرمایه گذاری صندوق های سرمایه گذاری قابل معامله یا ETF را مشاهده کنید:

پذیره نویسی توسط بانک ها انجام می شود (در واقع نهاد بازار پول وظیفه پذیره نویسی یک نهاد بورسی را انجام می دهد)، مدیریت صندوق و عزل و نصب مدیران شرکت های زیر مجموعه صندوق نیز به عهده دولت است، سرمایه لازم از مردم گرفته می شود و مسئول پاسخگویی به مردم بازار سرمایه است!!!

این موارد نشان می دهد که بورس تاکنون به فکر ساماندهی ورود مردم به بازار سرمایه نبوده است به نظر من برای ساماندهی ورود مردم به بازار سرمایه کد سبد بورسی باید جایگزین کد بورسی شود.

صندوق قابل معامله یا ETF چیست؟

صندوقهای قابل معامله برای اولین بار در حدود سال 1993 به بازار وارد شدند. از آن زمان تا کنون، این صندوقها محبوبیت فراوانی پیدا کردهاند. بدین صورت که امروزه ETF یکی از محبوبترین راههای سرمایهگذاری است. این امر در درجه اول به این دلیل است که صندوقهای قابل معامله به سرمایهگذاران این امکان را میدهند که اوراق بهادار متنوعی را خریداری کنند، بدون آنکه با سرمایه زیادی صرف کنند و درگیری زیادی با معاملات داشته باشند.

«صندوق سرمایهگذاری قابل معامله در بورس» (Exchange-Traded Fund) یا به اختصار ETF نوعی از اوراق بهادار است که خود شامل مجموعهای از اوراق بهادار مانند سهام است که اغلب تابع شاخصهای معین بازار سرمایه به حساب میآیند. البته ETFها میتوانند در هر بخش صنعت سرمایهگذاری کنند یا استراتژیهای خاص خود را داشته باشند. ETF از بسیاری جهات شبیه صندوقهای سرمایهگذاری مشترک است. با این حال، ETF در طول روز در بازار بورس و معاملات (درست مثل سهام عادی) قابل معامله است. برای آشنایی با مفهوم سهام، پیشنهاد میکنیم آموزش «سهام چیست و سهامدار کیست؟ — به زبان ساده» را مطالعه کنید.

صندوق قابل معامله در واقع سبدی از اوراق بهادار (سهام، اوراق قرضه، کالاهای اقتصادی یا ترکیب اینها) است و میتوان آن را در بورس خرید و فروش کرد. ETFها دو ویژگی جذاب دارند: یکی اینکه مانند صندوقهای سرمایهگذاری مشترک، سبد متنوعی دارند و دیگر آنکه مانند سهام قابل معامله هستند.

صندوقهای سرمایهگذاری با درآمد ثابت، سرمایهگذاری در سهام و سرمایهگذاری مختلط، همه میتوانند صندوق سرمایهگذاری قابل معامله نیز باشند.

فرایند سرمایه گذاری در ETF چگونه است؟

روند سرمایهگذاری در صندوق قابل معامله به این صورت است: تأمینکننده که صندوق داراییهای اساسی را در اختیار دارد، یک صندوق از سهام متنوع را ایجاد میکند و سپس سهام آن صندوق را به سرمایهگذاران میفروشد. بدین ترتیب، سهامداران بخشی از صندوق قابل معامله را در اختیار دارند، اما آنها دارایی اصلی این صندوق را به صورت جداگانه ندارند. با وجود این، سرمایهگذاران ETF که شاخص سهام را پیگیری میکنند، میتوانند سهامهایی که این شاخص را تشکیل میدهند، به صورت جداگانه برای خود خریداری کنند.

پس به طور خلاصه، فرایند سرمایهگذاری در ETF سه مرحله دارد:

ارائه دهنده ETF سبدی از داراییها از جمله سهام، اوراق قرضه، کالا یا ارز را در نظر میگیرد و سبد خریدی از آنها را با یک نماد یکتا (مشابه نماد شرکتهای فعال در بورس) ایجاد میکند.

سرمایهگذاران میتوانند مانند سهام یک شرکت، سهمی از آن سبد را خریداری کنند.

خریداران و فروشندگان ETF، درست مثل یک سهام در طول روز آن را معامله میکنند.

تفاوت ETF با صندوق مشترک و سهام چیست؟

به طور کلی، ETFها نسبت به صندوقهای مشترک هزینه کمتری دارند و این بخش بزرگی از جذابیت آنها است. صندوقهای ETF همچنین مزایایی از قبیل معافیت بالقوه مالیات را به سرمایهگذاران ارائه میدهند. معمولاً در یک صندوق سرمایهگذاری مشترک گردش مالی بیشتری نسبت به ETF وجود دارد (خصوصاً آنهایی که به طور فعال اداره میشوند) و معاملات آن میتواند منجر به افزایش سرمایه شود. به همین ترتیب، هنگامی که سرمایهگذاران برای فروش صندوق مشترک اقدام میکنند، مدیر با فروش اوراق بهادار نقدینگی جمع میکند. در هر سناریو، سرمایهگذاران با مالیات درگیر هستند که در ETF به طور بالقوه این مالیات وجود ندارد.

صندوقهای ETF امروزه رواج بیشتری پیدا کردهاند، اما هنوز هم تعداد صندوقهای مشترک موجود بیشتر است. این دو صندوق ساختارهای مدیریتی مختلفی دارند (به طور معمول برای صندوقهای مشترک فعال یا اکتیو و برای صندوقهای قابل معامله منفعل یا پسیو).

مانند سهام، ETFها در بورس معامله میشوند و دارای نمادهای یکتایی هستند که این امکان را میدهد سهامداران تغییر قیمت آنها را پیگیری کنند. ETF نشان دهنده یک سبد دارایی است، در حالی که سهام فقط یک شرکت را نشان میدهد.

جزئیاتی پیرامون صندوق ETF دوم/فیلم

مزایا و معایب صندوق های سرمایه گذازی ETF

از مزایای صندوقهای ETF میتوان به موارد زیر اشاره کرد:

سرمایهگذاری آنها بسیار ساده است، زیرا میتوان در بورس آنها را معامله کرد.

واحدهای آنها ارزانتر از صندوقهای مشترک است و هزینه نسبتاً کمتری دارند.

بازده مشابهی نسبت به سایر صندوقها دارند.

تنوع سهام دارند. صندوق قابل معامله به سرمایهگذاران این امکان را میدهد که سهام صنایع متنوعی در یک سبد داشته باشند.

برای خرید همه سهامهای یک سبد خاص، پول و تلاش زیادی صرف میشود، اما با کلیک روی یک دکمه، میتوان ETF را به سبد خرید اضافه کرد.

این صندوقها شفاف هستند. هر کس با دسترسی به اینترنت میتواند تغییرات قیمت را برای ETF خاص در بورس جستوجو کند. علاوه بر این، منابع صندوق هر روز برای عموم افشا میشود، در حالی که این اتفاق ماهانه یا چندماهه برای صندوق سرمایهگذاری مشترک رخ میدهد.

همانطور که گفتیم، معاملات واحدهای صندوقهای قابل معامله معافیت مالیاتی دارد.

البته، صندوقهای سرمایهگذاری قابل معامله معایبی نیز دارند. برای مثال، در معامله واحدهای ETF، باید هزینههای معاملاتی آن را که شامل هزینه کارمزد کارگزاریهای آنلاین است، پرداخت کرد. البته این هزینه در معاملات سهام نیز وجود دارد. مانند هر اوراق بهادار دیگری، قیمت واحدهای ETF نیز تابع عرضه و تقاضای بازار است و ممکن است تحت تأثیر هیجان افراد تازهکار قرار بگیرد که البته این موضوع در بازار بورس همواره وجود دارد.