چالش نظام بانکی؛ خاموش، موثر و فاجعه بار

به گزارش راهبرد معاصر؛ در سال های اخیر اقتصاد ایران با موانع و معضلات عدیده ای رو به رو بوده است. از یک تقریبا در سرتاسر دهه 90 اقتصاد با رکود و بیکاری دست و پنجه نرم کرده است و از سوی دیگر این دهه با تورم بالا شروع شد و اکنون نیز با تورم بالا به اتمام می رسد. علاوه بر این ها تحریم مخصوصا در ابتدا و انتهای دهه 90 فشار زیادی به کشور وارد کرد و با کاهش درآمدهای نفتی، دولت را در تنگنای مالی قرار داد؛ تنگنایی که باعث شد دولت نتواند سرمایه لازم برای انجام یا اتمام پروژه های عمرانی را تأمین کند. از سویی بررسی وضعیت بانک ها و اقتصاد کشور نشان می دهد به طور کلی بحران بانکی هم علت و هم معلول این وضعیت بوده است و حل آن یک گام بلند برای احیای اقتصاد، تکمیل پروژه های عمرانی، حمایت از تولید و نجات کشور از تله ی رکود، تحریم و تورم باشد.

زمانی که بحث از بحران بانکی باشد ناگاه ذهنها به سمت ورشکستگی موسسات مالی در سال های اخیر می رود. از سویی بسیاری از مردم و حتی کارکنان بانک ها فکر می کنند تنها شکل و اثر بحران بانکی، ناتوانی بانک ها در بازپرداخت سپرده های مردم و شکل گیری صف مردم جلوی بانک ها برای برداشت سپرده ها است در حالی که بحران بانکی می تواند حالت خاموش و بی صدا هم داشته باشد. به عبارت دیگر انواعی از بحران بانکی وجود دارد که در آن بانک ها بی هیچ مقاومتی سپرده های مردم را به آنها می پردازند. تحت چنین شرایطی و علیرغم سهم عظیم بحران بانکی در مشکلات اقتصادی، مردم فکر می کنند هیچ مشکلی در نظام بانکی وجود ندارد.

اما بحران بانکی چیست و چرا معتقدیم که وضع نظام بانکی کشور بحرانی است؟ بحران بانکی به دو شکل می تواند رخ دهد. اولا ممکن است ارزش دارایی بانک ها کمتر از بدهی هایشان باشد مثلا اگر تعداد زیادی از پروژه های سرمایه گذاری شکست بخورند یا بدهکاران بانکی ورشکست شوند بانک دچار این مشکل می شود.

یک شکل دیگر بحران بانکی این است که دارایی های بانک حالت منجمد به خود بگیرد مثلا اگر تعداد زیادی از بدهکاران نتوانند بدهی خود را بازپرداخت کنند و دائما از بانک تقاضای استمهال وام کنند این مشکل بروز می کند. برای یک درک شهودی تر فرض کنید فردی یک وام یک میلیاردی با نرخ 20 درصد و با بازپرداخت یک ساله دریافت می کند. او در آخر سال باید یک میلیارد و دویست میلیون تومان به بانک بپردازد اما چون توان بازپرداخت بدهی را ندارد درخواست یک وام جدید معادل اصل و سود وام قبلی خود یعنی یک وام یک میلیارد و دویست میلیونی میکند یا اینکه صرفا سود دویست میلیونی را می پردازد و از بانک می خواهد یک وام یک میلیاردی جدید به او بدهد که وام قبلی را تسویه کند.

در حقیقت بسیاری از کسانی که چندسال اخیر از بانک ها وام گرفته اند بنا به دلایلی مثل رکود اقتصادی نتوانسته اند وام ها را پس بدهند. برخی دیگر نیز با توجه به اینکه اصل و جریمه سود بانکی بسیار پایین تر از نرخ تورم است ترجیح داده اند سود و جریمه را بپردازند و با پولی که در دستشان هست دلالی کنند. در این وضعیت دائما وام ها استمهال می شود یعنی این افراد برای بازپس دهی بدهی خود به بانک ها، وام های جدید از بانک می گیرند. علاوه بر این گاهی فرد از بانک الف وام می گیرد تا بدهی خود به بانک را پرداخت کند و از بانک ج وام می گیرد تا بدهی خود به بانک الف را بپردازد و همین طور این زنجیره ادامه پیدا می کند. علاوه بر این بانک ها درصد قابل توجهی از دارایی خود را به نهادهای دولتی وام داده اند و با توجه به مشکلات بودجه ای دولت، امکان تسویه این بدهی ها چندان میسور نیست و به اشکال مختلف بازپرداخت آنها به آینده منتقل می شود.

تاثیر بحران بانکی بر رشد اقتصادی

اما این وضعیت چه اثری بر اقتصاد کشور دارد؟ هر یک ریالی که منجمد می شود یک ریال از توان وام دهی بانک ها به فعالان اقتصادی کم می کند. برای تحقق رشد اقتصادی، افزایش کمیت و کیفیت تولید و برای ایجاد شغل، باید سرمایه گذاری های جدید صورت بگیرد. این سرمایه گذاری می تواند به شکل احداث کارخانه ها و واحدهای تولیدی جدید یا توسعه واحدهای تولیدی باشد. همچنین مثلا در بخش کشاورزی برای خرید تجهیزات مدرن، تغییر سیستم های آبیاری یا ساخت سردخانه و کارخانه های فرآوری و بسته بندی نیاز به سرمایه گذاری وجود دارد. حبس شدن و منجمدشدن منابع بانک ها در دست دولت یا در دست بخش خصوصی باعث می شود توان وام دهی بانک ها کاهش پیدا کند و سرمایه گذاری های جدید صورت نگیرد.

به عنوان یک مثال عینی تر می توان گفت اگر شرکت های خودروسازی بخواهند به جای خودروهای قدیمی، خودروهای جدید تولید کنند. برای تولید خودروهای جدید، باید قطعه سازان از قالب های جدید استفاده کنند و حتی گاهی برای ارتقای کیفیت، تکنولوژی تولید را ارتقاع دهند و دستگاه های جدید بخرند. در خود شرکت خودروسازی نیز باید تغییراتی در خط تولید به وجود بیاید. همه این ها هزینه دارد و باید سرمایه گذاریهای جدید صورت بگیرد اما اگر خودروساز یا قطعه سازان نتوانند سرمایه لازم را به دست بیاورند امکان تولید خودروهای جدید میسر نخواهد شد. یا به عنوان یک مثال دیگر این مسئله را در نظر بگیرید که مجلس تا همین اواخر طرحی برای ساخت و حل مشکل مسکن در دست بررسی داشت که عمده تکیه آن بر منابع بانک هاست و پر واضح است که اگر بانک ها نتوانند وام های لازم را برای ساخت مسکن تامین کنند طرح مسکن مجلس شکست خواهد خود.

اگر بانک ها بتوانند سرمایه لازم برای انجام انواع پروژه های نفتی، عمرانی، تولیدی، راهسازی، توسعه قطار درون شهری و برون شهری و... راه فراهم کنند بار بزرگی از دوش دولت برداشته خواهد شد و درد بی پولی دولت تسکین خواهد یافت و اثر تحریم ها کمتر خواهد شد اما اگر بانک ها نتوانند در نرخ بهره معقول و به میزان کافی به دولت وام بدهند دولت نخواهد توانست این پروژه ها را اجرا کند.

تاثیر بحران بانکی بر نرخ بهره و افزایش هزینه تولید

بحران بانکی می تواند باعث افزایش نرخ بهره بانکی شود. زمانی که بانک ها دچار بحران هستند بر سر یک دوراهی قرار می گیرند. تحت این شرایط آنان یا باید کمتر وام های جدید (غیر استمهالی) بدهند یا اینکه نرخ سپرده ها را زیاد کنند تا انگیزه مردم برای پسانداز بیشتر شود و منابع جدید برای اعطای وام وارد بانک شود. بدیهی است که همراه افزایش سود سپرده نرخ وام سود وام ها هم زیاد خواهد شد و هزینه کسانی که در فرآیند تولید به منابع بانک ها تکیه می کنند افزایش پیدا خواهد کرد به عنوان مثال فرض کنید ساخت یک خانه 500 میلیونی یک سال طول بکشد و بلافاصله پس از ساخت نقدا به فروش برسد. تولیدکننده مسکن باید 500 میلیون وام بگیرد و با آن زمین و مصالح بخرد و حقوق کارگران را بدهد. هر یک درصدی که به نرخ بهره این 500 میلیون اضافه شود 5 میلیون تومان به سود پرداختی و هزینه تمام شده مسکن اضافه خواهد شد.

نرخ بهره به جز تولید، مصرف را هم تحت تاثیر قرار می دهد. با افزایش نرخ بهره مصرف کنندگان ترجیح می دهند وام نگیرند و به جای خرید مسکن یا خودرو، به اجاره نشینی رو بیاورند یا مثلا از وسایل حمل و نقل عمومی استفاده کنند. این مسئله مصرف کل کشور را کاهش می دهد و باعث ایجاد رکود در بازار کالاهای بادوام مثل مسکن، خودرو، لوازم خانگی و... می شود.

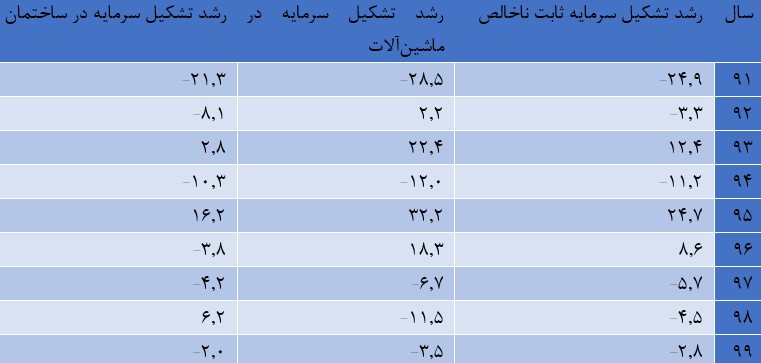

افزایش نرخ بهره در دولت یازدهم و به نوعی در دهه 90 یکی از عوامل بسیاری مهمی بود که باعث شد تشکیل سرمایه در کشور متوقف و گاهی منفی شود و توان تولیدی کشور آسیب ببیند. نمودار و جدول زیر بر اساس داده های مرکز آمار (حساب های ملی فصلی بر اساس سال پایه 90) تنظیم شده است.(ارقام مربوط به سال 99، مربوط به سه ماهه اول سال است).

همانطور که در جدول و نمودار مشخص است رشد تشکیل سرمایه ثابت در بسیاری از سال ها منفی بوده است. از طرفی طبق این داده ها، رشد تشکیل سرمایه ناخالص، رشد تشکیل سرمایه در ماشین آلات و رشد تشکیل سرمایه در بخش ساختمان به ترتیب برابر با منفی 18 درصد، منفی 2 درصد و منفی 26 درصد بوده است (لازم به ذکر است که رشد یک متغیر با محاسبه میانگین ساده سال های قبل به دست نمی آید و باید از میانگین هندسی استفاده کرد). کاهش رشد سرمایه ثابت به این معناست که توان تولیدی کشور کاهش پیدا کرده است و نتیجه کاهش توان تولید، کاهش رشد اقتصادی است.

سهم بحران بانکی در تورم

اگر بحران بانکی به موقع علاج نشود می تواند باعث افزایش تورم شود. فرض کنید بانکی 80 درصد منابع خود را سرمایه گذاری کرده است یا اینکه به مردم وام داده است. از طرفی همواره تعدادی از مردم برای برداشت از سپرده ها یا سپرده گذاری جدید مراجعه می کنند. در حالت عادی بسیار بعید است که ناگهان تمام مردم بخواهند سپرده هایشان را از بانک خارج کنند و بانک می تواند با همان 20 درصد منابع نقدی موجودش، جوابگوی مراجعین باشد. حتی اگر تعداد کسانی که قصد خارج کردن سپرده ها را دارند زیاد باشد ممکن است بانک بتواند با فروش بخشی از دارایی ها به نقدینگی لازم دست پیدا کند یا اینکه با افزایش جزئی نرخ بهره سپرده جدید جذب کند و یا مردم را از برداشت سپرده های قبلی منصرف کند.

اما همیشه هم همه چیز این قدر خوب پیش نمی رود. اگر یک فرصت سرمایه گذاری جدید در اقتصاد پیدا شود آنگاه ممکن است بخش زیادی از مردم برای برداشت سپرده هایشان به بانک مراجعه کنند و بانک نتواند با منابع نقدی موجود، فروش سریع دارایی ها یا افزایش نرخ بهره جوابگوی حجم بالای مراجعین باشد. به عنوان مثال اگر بازار سهام سریعا رونق بگیرد یا قیمت ارز، مسکن یا طلا رشد کند انگیزه مردم برای خرید این دارایی ها و خارج کردن سپرده ها از بانک افزایش پیدا می کند. بانک ها تحت این شرایط یا باید اعلام ورشکستگی کنند یا اینکه از بانک مرکزی استقراض کنند. استقراض از بانک مرکزی هم معنایی جز افزایش نقدینگی و فراهم شدن بستر شکل گیری تورم ندارد.

اخلال بحران بانکی در سایر شیوه های جذب سرمایه مثل بورس

در سال های اخیر برخی از افراد پیشنهاد استفاده از مکانیزم های جایگزین بانک را مطرح کرده اند. مثلا برخی از افراد معتقدند که برای حل مشکل تامین سرمایه تولید، می توان از بازار سهام استفاده کرد. برخی دیگر پیشنهاد می کنند برای تامین مالی پروژه های دولتی مستقیما به مردم اوراق مشارکت فروخته شود یا از روش مشارکت عمومی- خصوصی استفاده شود اما نکته مهم اینجاست که بحران بانکی اجازه چنین کاری را نمی دهد. زمانی که فردی بخواهد سهام یا اوراق مشارکت بخرد نیاز به پول دارد و این پول ها اکنون در بانک ها است. استفاده از روش های جایگزین نظام بانکی به این معناست که مردم باید پول خود را از بانک خارج کنند (و یا به عبارت دقیق تر و علمی تر سرعت گردش پول افزایش پیدا می کند و سپرده های مردم به حساب جاری منتقل می شود). از سویی همان طور که قبلا گفته شد در شرایط بحران بانکی دارایی بانک ها منجمد است و بانک ها نمی توانند نقدینگی لازم برای پاسخگویی به مراجعات مردم را تامین کنند لذا در نهایت مجبور به استقراض از بانک مرکزی و اضافه برداشت خواهند شد و این استقراض می تواند تورم را تشدید کند.

خلاصه و نتیجه گیری

نظام بانکی سهم بالایی در مشکلات اقتصادی کشور مثل تورم و بیکاری دارد. از سویی کشور ما هم با موانع بزرگی مثل تحریم رو به رو است و هم ظرفیت های رشد بالقوه زیادی دارد اما فعال کردن این ظرفیت ها نیاز به سرمایه گذاری دارد. به طور کلی در ایران عمدتا سه راه کلی درآمد نفتی، سرمایه گذاری خارجی و سرمایه گذاری داخلی برای تامین مالی تولید و اقتصاد وجود دارد و با توجه به اینکه تحریم ها دو مسیر اول را مسدود کرده اند چاره ای به جز تکیه بر نظام تامین مالی داخلی نیست. از طرفی تا زمانی که معضل نظام بانکی حل نشود امکان تکیه بر ظرفیت داخلی برای تامین سرمایه وجود نخواهد داشت و بسیاری از مشکلات مثل رکود، بیکاری، مسکن و ... پابرجا خواهند ماند.