ضرورت کاهش نرخ رسمی ارز برای جلوگیری از آسیب کنترل ترازنامه به تولید

به گزارش راهبرد معاصر؛ تورم بزرگترین و اصلی ترین چالش اقتصاد ایران است و همانطور که مسئولان اقتصادی کشور و شخص رئیس جمهور تاکید کرده اند، اولین و مهمترین اولویت دولت مهار پایدار تورم است. این موضوع آنقدر اهمیت پیدا کرده است که رهبر معظم انقلاب اسلامی امسال را سال "مهار تورم و رشد تولید" نام گذاشتند.

گفتنی است از سال 97 به بعد، شیب تورم در اقتصاد ایران تند تر شده به طوری که در انتهای سال گذشته اعداد عجیب و غریبی را برای تورم شاهد بودیم. نکته ای که در این بین وجود دارد و تقریبا می توان گفت چالش اصلی مهار تورم به حساب می آید این است که مهار تورم نباید با رکود همراه شود و چرخ های اقتصاد را به طور کامل از حرکت باز دارد.

لازم به ذکر است این روزها که به نظر می رسد بانک مرکزی توانسته با تغییر ریلی که از سیاست تعدیلی به سوی سیاست تثبیتی داده و طبق آمار بالاخره از شیب تند تورم بکاهد، لزوم پایبندی به اصول سیاست تثبیت و اجرای گام های دیگر آن برای جلوگیری از درگیر شدن چرخ های اقتصاد با رکود های سنگین ضروری به نظر می رسد.

روند صعودی رشد نقدینگی چگونه نزولی شد؟

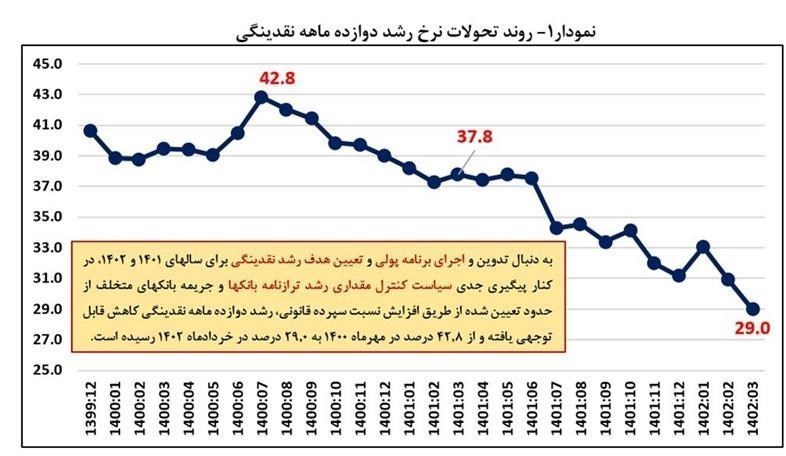

همانطور که طبق نمودار زیر مشخص است، به دنبال تدوین و اجرای برنامه ی پولی و تعیین هدف رشد نقدینگی برای سالهای 1401 و 1402، در کنار پیگیری جدی سیاست کنترل مقداری رشد ترازنامه ی بانک ها و جریمه بانک های متخلف از حدود تعیین شده از طریق افزایش نسبت سپرده ی قانونی، رشد دوازماهه نقدینگی کاهش قابل توجهی داشته به طوری که از حدود 43 درصد در مهرماه سال 1400، در خرداد 1402 به کمتر از 30 درصد رسیده است که دستاورد مهمی برای سیاست گذار پولی کشور در کاهشی کردن روند رشد نقدینگی محسوب می شود.

بیراهه کنترل ترازنامه؛ کاهش نرخ ارز رسمی باید در دستور کار بانک مرکزی قرار گیرد

نکته ای که باید به آن اشاره کرد این است که اگرچه دستاورد بانک مرکزی در کاهشی کردن روند نقدینگی دستاورد بزرگی محسوب می شود اما اتکای صرف به این سیاست، فضای اقتصاد ایران را با رکود سنگین درگیر خواهد کرد و مشخصا سرمایه در گردش بنگاه های تولیدی و عطش نقدینه خواهی در اقتصاد ایران را روز به روز بالا خواهد برد که خودش می تواند زمینه ساز بحران های مختلفی در اقتصاد ایران شود و تبعات سنگینی به همراه داشته باشد.

بانک مرکزی مشخصا با ابزار های از جمله سامانۀ سمات و کنترل ترازنامۀ بانکها برای جلوگیری از وامدهی بیش از ظرفیت، توانسته خلق نقدینگی را کنترل کند اما مشخصا عطش بازار و بنگاه های تولیدی برای تامین سرمایه در گردش مشهود است و عدم تامین این منابع توسط بانک ها در نهایت منجر به کاهش تولید خواهد شد.

همچنین عطش نقدینه خواهی بنگاه های تولیدی برای تامین سرمایه در گردش و از سویی همزمانی آن با سیاست کنترل ترازنامه باعث می شود تا علاوه بر تحت فشار قرار گرفتن شدید سیستم بانکی، تقاضای نقدینگی به بازار آزاد سرایت کرده و در نهایت شاهد رشد نرخ بهره در بازار آزاد باشیم. بر این اساس نرخ پول در بازار آزاد جهش قابل توجهی خواهد کرد که همین امر می تواند موجب تشدید خروج پول از سپرده های بانکی شود و همچون سال گذشته شاهد موج های پی در پی تبدیل شبه پول به پول باشیم. به نظر می رسد در چنین شرایطی تنها راهی که مقابل پای بانک مرکزی است، کاهش نرخ برگشت ارز های صادراتی و نرخ ارز تامین کننده ی واردات در سامانه مبادله ارز و طلا خواهد بود.

زمان اجرای فاز دوم سیاست تثبیت فرا رسید

گفتنی است اگر بانک مرکزی بتواند با اجرای گام های بعدی سیاست تثبیت، نرخ ارز سامانه مبادله ی ارز و طلا را کاهشی کند (نرخ برگشت ارز صادراتی و نرخ ارز تامین کننده ی واردات)، مشخصا توانسته نقدینه خواهی و عطش بازار و بنگاه های تولیدی را تا حد قابل قبولی کاهش دهد. در واقع اینطور می توان می گفت، هم اکنون که ثبات نرخ ارز در بازار غیر رسمی دستاوردهای سیاست تثبیت را محسوس تر کرده و چشم انداز کاهش تورم به نظر قابل دسترس تر از گذشته شده است، بانک مرکزی باید به سمت پیاده سازی فاز دوم سیاست تثبیت (عرضه ی تمام ارز های صادراتی با نرخ پایه 28500) گام بردارد و تا جای ممکن بازار غیر رسمی که اعدادی تحت تاثیر کانال های تلگرامی در آن به عنوان مبنا قرار می گیرد را کوچک تر کند و تا حد توان نرخ ارز رسمی را کاهش دهد.

لازم به ذکر سه محور اصلی سیاست های تثبیتی بانک مرکزی عبارتند از: 1- اقدامات صورت گرفته برای کنترل تقاضای کاذب در حوزه واردات رسمی 2- تغییر سازوکارها برای تسریع بازگشت ارزهای صادراتی 3- تعیین نرخ تسعیر ارز مناسب برای محاسبه قیمت پایه در بورس کالا

عبرت از تجربه ی بحران سرمایه در گردش بعد از حذف ارز ترجیحی

اهمیت توجه به تبعات بحران نقدینه خواهی و چالش تامین سرمایه در گردش آن جایی ملموس تر و واضح تر خواهد شد که به تجربه ی حذف ارز ترجیحی اشاره کنیم. به طور خلاصه تا پیش از حذف ارز ترجیحی حدود 15 میلیارد دلار ارز 4200 تومانی برای واردات کالاهای اساسی و نهادههای دامی و دارو تخصیص پیدا میکرد. این میزان ارز با نرخ 4200 تومانی عرضه میشد و سرمایه در گردش ریالی متوسط سالیانه اجرای سیاست رقم تقریبی 60 هزار میلیارد تومان بود. پس از حذف ارز ترجیحی اما میانگین نرخ تسعیر همان 15 میلیارد دلار به حدود 25 هزار تومان افزایش پیدا کرد، به این ترتیب سرمایه در گردش مورد نیاز نیز از 60 هزار میلیارد تومان به 360 هزار میلیارد تومان افزایش پیدا کرد که مشخصا این امر تبعات سنگینی برای اقتصاد ایران به همراه داشت.

همین امر در آینده ای نزدیک باعث شد تا علاوه بر افزایش قیمت کالاهای اساسی شاهد کمبود این اقلام در بازار باشیم و چندان بی راه نیست که "مرغ 100 هزار تومانی" را دقیقا حاصل حذف ارز ترجیحی و تداوم روند بی ثباتی قیمت آن را به دلیل بحران عدم تامین سرمایه در گردش بنگاه های تولیدی بدانیم./ تسنیم